三大因素推动行业加速发展

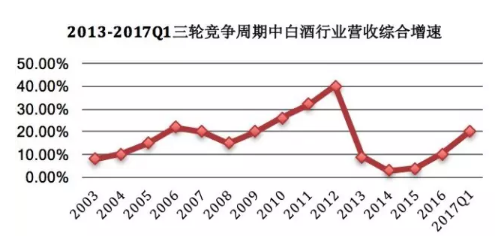

2000 年至今白酒历史上经历了三轮大周期:

第一轮周期(2003年-2007年),在经济恢复拉动下,白酒行业增速提升明显,从10%提升至20%以上;

第二轮周期(2009年到2012年),白酒行业收入增速继续上台阶,从20%左右提升至40%左右,主要是固定资产投资大幅增加以及政商务带动;

第三轮周期(2015年末白酒行业迎来第三次拐点),逐步进入景气新周期,行业增速由负增长到2017第一季度的20%左右增速。

不同于前两轮景气周期,本轮新周期的驱动因素主要有三点:

驱动因素一:核心驱动力由经济大周期驱动变为以大众消费的市场驱动。

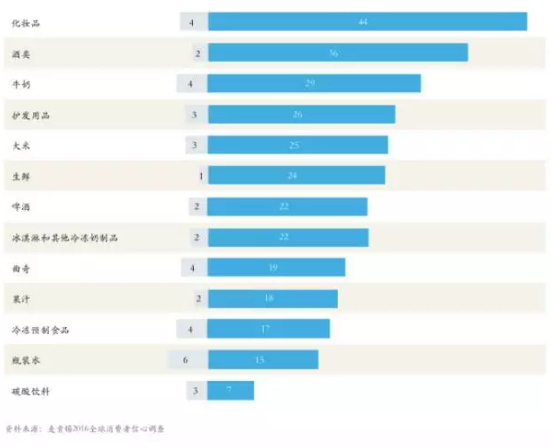

由于政务消费比例大幅下降,白酒消费主体由过去政、商、大众三驾马车变为以大众消费为主商务消费为辅的结构,因此其受经济周期波动影响大幅削弱,本轮行业周期波动或将拉长。据麦肯锡2016年全球消费者信心调查数据显示,酒类消费中选择消费升级的群体占比为36%,仅次于化妆品消费,高于各消费品类消费升级比例的平均值26.5%,是众多消费品类中升级颇为明显的一类。

驱动因素二:渠道经历长达3年的消化进入补库周期。

就价格而言,高端白酒一批价、次高端主流品牌零售价下降幅度分别平均达到43%、34%左右,另一方面上一轮价格大幅上涨过程中累积的巨大的渠道库存也在3年内逐渐消化。因此过去几年我们看到公司终端动销好于公司报表,而随着渠道库存消化完成,当前终端动销与公司报表开始匹配,而随着价格上行渠道信心增强带来补库周期来临,我们将看到报表数据好于终端动销。

驱动因素三:行业集中度大幅提升,品牌分化现象明显。

表现为高端好于大众,龙头好于次龙头,上市公司好于非上市公司。以茅五国的高端酒为代表,其占高端白酒比重从2012年75%提升至95%。

区域型酒企的生存状态

基于以上推动行业第三轮发展的三点驱动因素分析,名酒集团在塑造市场竞争力方面均以继续提升品牌、聚焦产品线、下沉市场、加强渠道管控为首要的调整措施。从名酒集团的四项措施中不难看出,此轮竞争周期的特点不是共同繁荣,而是挤压增长,不是此消彼长,而是你死我亡。挤压方式为大品牌挤压小品牌,高价位挤压低价位。中国95%以上的企业为区域型酒企,面对这样的挤压竞争环境,区域型酒企大都面临以下三点共性问题:

名酒下沉,百元档成生存最后防线

85-168元/瓶、500-1000元/箱目前是区域品牌与名酒交叉竞争最为激烈的价格带。该价位产品的特点为能被全渠道操作,适用于在喜宴、一般性商务接待、节日消费及大众礼品等使用。洋河、泸州老窖、郎酒、剑南春等全国性二线品牌在该价位段都有战略性产品的布局。

在百元档价格带名酒的强势下沉对区域型品牌造成致命影响,原因有二:第一该价位是大众好酒的最低价位,涵盖了几乎所有的用酒场景和人群,特别是如今高铁及互联网加速了区域间商务活动的往来,地产酒在商务接待中消费的特殊性已经不再明显,所以区域型品牌丢掉百元档就相当于丢掉了好酒的消费定位。第二该价位的盈利性与规模性较好,面对来势汹汹的名酒、上市公司,在市场端用于营销活动避免不了的资源消耗战是最直接的表现,所以说对于区域型品牌来说,丢掉百元档就相当于丢掉了利润的主要来源,更丢掉了市场话语权。

|

|

||||||

|

|

||||||

|

|